税の世界では、税金逃れに対して税制改正により封じ策がとられるということがよくありますが、今回は大企業の外形標準課税逃れに国が動いた事例をご紹介します。

1.外形標準課税の概要

外形標準課税は、税負担の公平性の確保、応益課税としての税の性格の明確化、税収の安定性等の観点から、平成16年度に資本金1億円超の大法人を対象に導入され、その後の改正において、より広く負担を分かち合い、企業の稼ぐ力を高める法人税改革の一環として、所得割の税率引下げとあわせて、段階的に拡大されてきました。

2.外形標準課税逃れの動き

総務省によれば、外形標準課税の対象法人数は、平成18年度から令和2年度にかけて約3分の2(29,618社から19,989社)まで減少しました。その背景として、商法改正、会社法制定を経て資本金制度が柔軟化されたことや減資手続の緩和が進んでいることが挙げられます。また、持株会社化・分社化等の企業の組織再編が進むなど、企業経営の在り方も変容していることも要因になっています。対象法人の減少の多くの要因は資本金を1億円以下にする減資によるものです。企業経営の在り方に関しても100%子会社等の数は増加しているのですが、事業部門の分社化の際に子会社の資本金を1億円以下に設定するなど、大企業としての企業活動の実態が変らない一方で、外形標準課税の対象とならない中小企業化している事例が多く見られます。

3.国の対応策

こうした減資や組織再編による対象法人数の減少や対象範囲の縮小は、上記の法人税改革の趣旨や制度導入の趣旨を踏まえ、外形標準課税の対象から外れて中小化している大法人を対象に制度的な見直しを行うこととされました。ただし、単純な基準金額の引き下げなどによる課税対象の拡大などでいたずらに外形標準課税の対象を拡大すれば従来より対象となっていない中小企業などの地域経済・企業活動の影響は甚大であるため、資本金1億円以下の中小企業への適用拡大は見送られました。

4.令和6年度税制改正

(1) 外形標準課税の見直し(減資の対応)

① 外形標準課税の対象外となっている中小企業やスタートアップ(資本金1億円以下)について、引き続き対象外とします(新設法人も、事業年度末日時点で資本金1億円以下であれば対象外)。

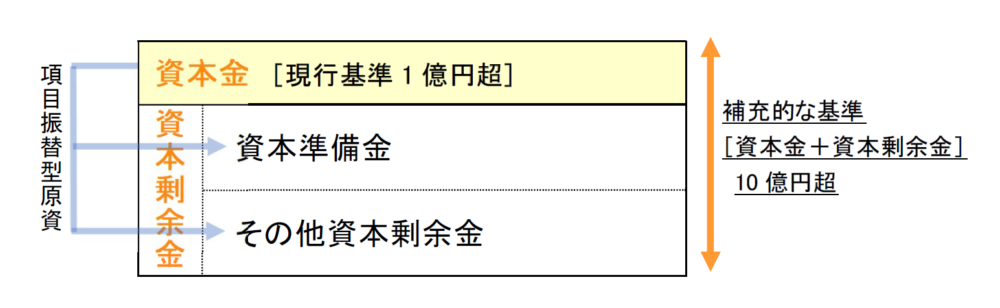

② ただし、当該事業年度の前事業年度に外形標準課税の対象であった法人(資本金1億円超)であって、当該事業年度に資本金1億円以下で、資本金と資本剰余金の合計額が10億円を超えるものは、外形標準課税の対象とされました(令和7年4月1日施行予定)。

外形標準課税の対象外・・・M&Aを通じて合併する「中小企業」

外形標準課税の対象外・・・M&Aを通じて合併する「中小企業」

外形標準課税の対象外・・・資本金1億円以下の「中小企業」

外形標準課税の対象外・・・増資で資金調達する「スタートアップ」

(2) 外形標準課税の(子会社化への対応)

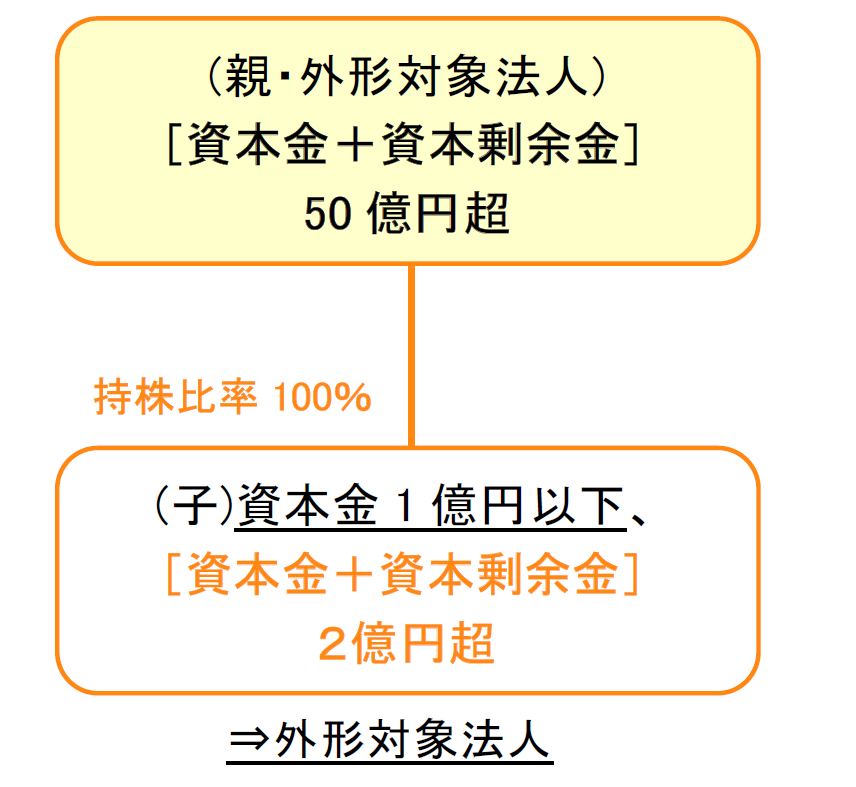

① 大企業の100%子法人や外形逃れを企図した組織再編への対応のため、「資本金+資本剰余金」50億円超の親法人の100%子法人等が「資本金+資本剰余金」2億円超の場合、外形対象とされました(「資本金+資本剰余金」2億円以下の場合は対象外)。

② 非課税又は所得割のみで課税される親法人(=資本金1億円以下の中小企業等)の100%子法人等は引き続き外形の対象外とします。

(総務省資料)

◆講師プロフィール◆

小川会計グループ

税理士法人 小川会計

髙橋 正

<得意分野>

税務関連業務全般・起業支援

<ご挨拶>

税理士経験は22年。中小企業の経営者様の税務・経営のホームドクターとして頑張っています。NICOの事業承継ネットワークの専門家にも登録しています。

↓詳しい講師プロフィールはこちらから↓